円高の根拠(3)米利上げは相当程度まで織り込み済み

そして第3に、市場が米国の利上げをある程度織り込んだことです。

米国のプライリー・ディーラー17社の金利見通しでは、来年末のFF金利を1.125%と見ていますが、これは12月を含めて4回の利上げを見ています。

いっぽう、米国の2年国債利回りは0.9%前後で、これは今後、2回から3回の利上げを想定していることになります。

金融市場と為替市場とでは織り込み方は異なるでしょうが、それでも為替は2回から3回の利上げをすでに読んでいると見られます。

問題は、市場の織り込み以上に大幅な利上げがなされると見ればさらにドル高円安が進み、想定通りなら追加的な円安にはならないことです。

そして、米国経済や中国など新興市場、金融市場のいまの状況は、想定以上の利上げを困難にしています。

世界の金融市場は日米欧の超金融緩和に大きく依存し、新興国はその中で、実力以上の債務を抱えてきました。そこで米国が利上げをし、流動性を吸収すれば、これらの前提が大きく崩れ、世界経済や金融市場に大きな打撃を与える懸念があるのです。

まとめ:ドル/円は要注意水準

このように、日米政府が125円以上のドル高円安を望まず、市場が織り込む以上の利上げができないと見られるようになれば、次第に円売りドル買いは減衰していくと見られます。

そのいっぽうで、本源的なドル売りとなる経常黒字が拡大すれば、このバランスが逆転して円高に転じることになります。その時期はそう先のことではないように見られます。

特に、利上げで市場が混乱し、リスクオフのムードが強まると、円への回帰が強まり、大きく円高が進む可能性があります。

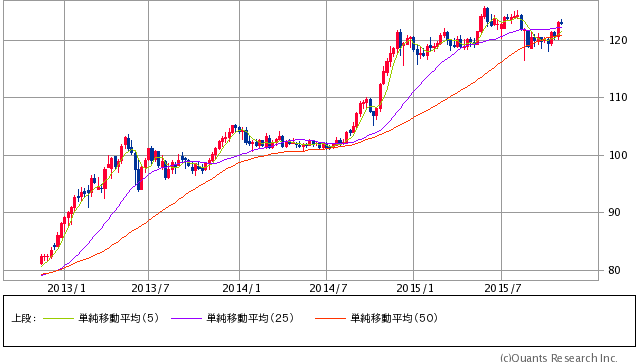

ドル/円 週足(SBI証券提供)

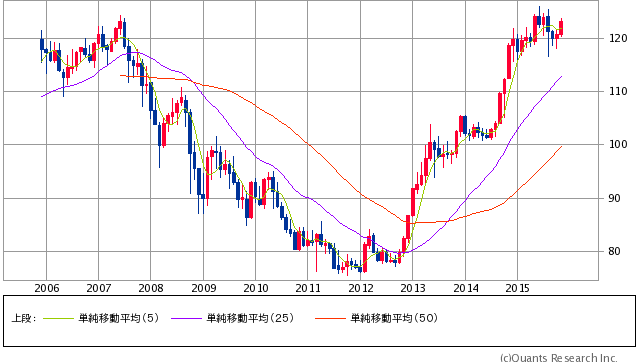

ドル/円 月足(SBI証券提供)

ひも付き型のドル買いが大きければ大きいほど、リスクオフ時の円高も大規模になります。為替はそろそろ要注意水準に近づいています。

『マンさんの経済あらかると』(2015年11月11日号)より一部抜粋、再構成

※チャートと太字はMONEY VOICE編集部による

初月無料お試し購読OK!有料メルマガ好評配信中

マンさんの経済あらかると

[月額880円(税込) 毎週月・水・金曜日(祝祭日・年末年始を除く)]

金融・為替市場で40年近いエコノミスト経歴を持つ著者が、日々経済問題と取り組んでいる方々のために、ホットな話題を「あらかると」の形でとりあげます。新聞やTVが取り上げない裏話にもご期待ください。