FinTechでビジネスをどう拡大させるか

<古いシステムの銀行が淘汰される>

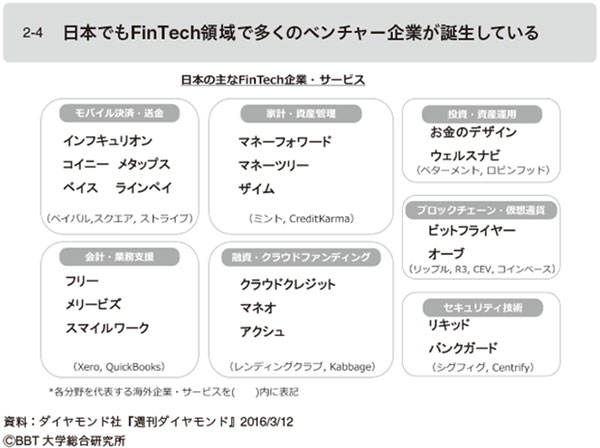

日本でもFinTechの領域で多くのベンチャー企業が誕生しています。サービス領域としても、モバイル決済・送金、家計・資産管理、投資・資産運用、ブロックチェーン技術・仮想通貨、セキュリティ技術、融資・クラウドファンディング、会計・業務支援など、実に幅広い分野に及び、かなり多くの企業が生まれてきています。

FinTechの本質は、送金、投資、決済、融資、預金、経理、会計といった従来のファイナンスのあらゆる分野について、テクノロジーを駆使して仕組みを再構築することです。言い換えれば、これまで金融機関が担っていた役割を、金融機関ではない企業が奪っていくということであり、既存の金融機関にとっては実に恐ろしい話といえます。

本来、FinTechの最短距離にいるのは銀行などの金融機関であるはずですが、彼らは古いシステムに縛られており、今でも大半の業務において紙に印鑑を押す紙中心のアナログ時代のやり方を続けています。顧客データベースから信用度合いを正確に把握することもできるはずですが、いまだに担保価値を重視し、手数料を稼ぐビジネスに執着しています。

銀行が自己革新できないままなら、FinTech企業に淘汰されることになるでしょう。

<FinTechがもたらす取引量拡大・新ビジネスの時代>

前述のとおり、FinTechでは、日本銀行が発行する通貨の量に関係なく、お金と等しい価値を持つサービス・モノが取引されるようになります。その結果、経済取引量は何倍にも膨らみます。

FinTechによって、国家が発行する通貨を前提にしない「信用」が創造できる時代が到来しました。FinTechの本質を理解すれば、いくらでもビジネスを拡大させることができます。これは大きなビジネスチャンスです。ぜひ、FinTechをビジネスや自身のファイナンスの一助としていただければと思います。

(本連載は今回で終了です)

『テクノロジー4.0 「つながり」から生まれる新しいビジネスモデル』

著:大前研一/刊:KADOKAWA ¥1,728

第1章 「テクノロジー4.0」とは何か

第2章 「Fintech」で信用の概念が変わる

第3章 「位置情報ビジネス」が60兆円市場になる理由

第4章 「IoT」で生き残る企業、滅びゆく企業